| Depuis le 1er janvier 2014, les factures en autoliquidation de TVA sont obligatoires dans le cadre de travaux de sous-traitance exécutés pour le compte d’un donneur d’ordre assujetti. Le sous-traitant n’est pas tenu d’acquitter la TVA : c’est le donneur d’ordre qui doit l’acquitter dans le cadre de la facturation effectuée au maître de l’ouvrage. ClicFacture vous explique les conséquences pour la gestion de la facturation des sous-traitants BTP concernés. |

Vos factures auto liquidées pour la sous-traitance dans le bâtiment |

Le principe général de l’autoliquidation consiste à simplifier la collecte du reversement de la taxe et généralement de la TVA. Ce fonctionnement s’applique aux échanges intracommunautaires, mais plus spécifiquement dans l’objet de notre article, pour le cadre de la sous-traitance en BTP. Elle peut concerner aussi la sous-traitance de prestations de service pour les appels d’offres de marchés publics.

Le principe général de l’autoliquidation consiste à simplifier la collecte du reversement de la taxe et généralement de la TVA. Ce fonctionnement s’applique aux échanges intracommunautaires, mais plus spécifiquement dans l’objet de notre article, pour le cadre de la sous-traitance en BTP. Elle peut concerner aussi la sous-traitance de prestations de service pour les appels d’offres de marchés publics.

Autoliquidation de TVA pour les artisans |

Le dispositif d’autoliquidation de la TVA pour les artisans a été mis en place pour les prestations de sous-traitance dans les domaines du bâtiment et des travaux publics. L’artisan sous-traite des travaux pour le compte d’un donneur d’ordre. Ce donneur d’ordre est assujetti à la TVA, et c’est lui qui va collecter et autoliquider la TVA du projet global de travaux facturé au client. L’artisan de son côté n’a plus à déclarer ni payer de TVA pour les opérations qu’il sous-traite.

Exemple : Une entreprise générale de bâtiment contractualise avec un client la construction de locaux de bureaux. Dans le cadre de ses prestations, la société de bâtiment, désignée comme donneur d’ordre, va utiliser les services d’un artisan plombier qui va s’occuper de l’ensemble du lot plomberie. L’artisan agit en sous-traitant et le donneur d’ordre sera responsable de la facturation et de la collecte de la TVA auprès du client. L’artisan agit en sous-traitant et facture le donneur d’ordre sans TVA. Le donneur d’ordre s’occupe de la facturation auprès du client avec de la TVA, pour toutes les prestations du chantier, y compris celle du plombier.

TVA, sous-traitance et facture BTP |

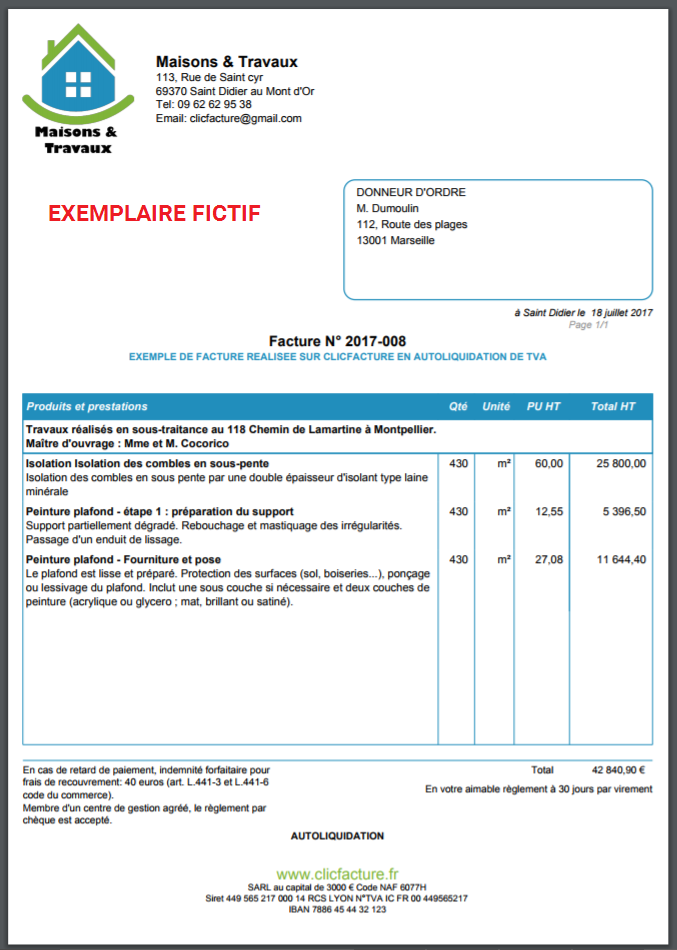

Un artisan doit présenter sa facturation de sous-traitance de la manière suivante :

- pas de calcul de TVA : on parle de TVA auto liquidée.

- indiquer les coordonnées du sur-traitant ou donneur d’ordre en adresse de facturation

- ne pas indiquer les coordonnées du client final dans l’adresse de facturation

- insérer la mention autoliquidation en pied de facture

Mention autoliquidation de tva sur vos factures |

La mention d’auto liquidation doit être insérée dans la facture adressée au donneur d’ordre : Autoliquidation, peut être suffisant. Vous pouvez opter pour des formulations plus longues, mais cela n’apportera pas plus de validité à votre facture de sous-traitance :

- Autoliquidation de TVA due par le preneur

- TVA due par le preneur assujetti – autoliquidation en application de l’article 242 nonies A, I-13° de l’annexe II au CGI

Comptabilité, TVA et sous-traitance |

Au niveau de votre déclaration de TVA CA3 ou CA12, il faudra reporter le montant facturé HT sur la ligne « autres opérations non imposables » , ligne 5 du cadre A pour la CA3. Vous ne devrez rien reverser au trésor public au titre de cette opération.

Toutes les dépenses engagées pour les travaux de l’opération de sous-traitance en autoliquidation restent déductibles de vos taxes, sauf si votre régime n’est pas compatible. Les auto entrepreneurs ou micro entrepreneurs ne sont donc pas concernés par la déduction de TVA.

Sanction en cas de non respect d’une opération d’autoliquidation |

Si vous facturez et déclarez à tort de la TVA à un donneur d’ordre, celui ci ne pourra pas la récupérer auprès de l’Etat. Aucune rectification n’est permise. L’absence d’autoliquidation de la taxe peut être sanctionnée d’une pénalité de 5% de la TVA non déclarée par le donneur d’ordre.

Autoliquidation : dans quels secteurs du bâtiment ? |

Secteurs du BTP et natures des travaux concernés par l’autoliquidation |

L’autoliquidation de TVA s’applique pour les travaux de construction, mais aussi de nettoyage, de transformation ou de démolition. Il faut impérativement qu’il y ait une relation avec un bien immobilier ou que les prestations soient le prolongement de travaux réalisés sur un bien immobilier.

Natures des travaux | Autoliquidation tva ? |

| Travaux de construction ou de rénovation | Oui |

| Réseaux électriques, eau, gaz, télécoms, câblages informatiques… | Oui. |

| Systèmes de sécurité (incendie, surveillance | Oui, à la condition que les équipement soit rattachés au bâtiment. |

| Contrat de maintenance sur les installations | Oui, à la condition que le contrat soit dans le prolongement des travaux relavant eux-mêmes de l’autoliquidation. |

| Nettoyage du chantier | Oui, à condition d’être dans la prolongation des travaux |

| Livraison de matériel sur site | Non |

| Montage d’échafaudage | Oui, si cette prestation s’intègre dans les travaux, Non si il s’agit d’une prestation unique. |

| Pose d’une cuisine équipée | Oui, si la configuration de la cuisine est propre aux locaux, Non s’il s’agit simplement de meubles, même fixés aux murs. |

| Prestations intellectuelles de type ingénierie, études | Non |

| Location d’engins/matériels de chantier même avec une prestation de montage/démontage | Non. |

Prestations de sous-traitance non éligibles |

Les prestations intellectuelles de type ingénierie ou études ne sont pas concernées par ce dispositif. Il en est de même pour les contrats de location d’engins et de matériels de chantier, même avec montage et démontage sur le site, les fournisseurs de matériaux, les loueurs, les fabricants d’ouvrages sur mesure sans la pose, les travaux de nettoyage faisant l’objet d’un contrat de sous-traitance séparé des travaux.

Fourniture de prestations mixtes |

Lorsque la prestation est mixte ou hybride avec la fourniture de biens et de prestations de service avec un contrat unique, le régime d’auto liquidation s’applique aussi sur l’ensemble de la facturation à émettre.

Exemple : Pour la pose d’un échafaudage dans le cadre de travaux de rénovation de façades, à la condition qu’il y ait un contrat unique du sous-traitant, il y a autoliquidation sur l’ensemble de la prestation.

Paiement et application de l’autoliquidation de la TVA sous traitance |

Le paiement peut être fait par le maître d’ouvrage tout comme par le donneur d’ordre. Même si le donneur d’ordre vous règle en direct la prestation, il est tenu d’appliquer et d’acquitter l’autoliquidation de la TVA. On parle d’autoliquidation de la tva par le preneur.

Autoliquidation TVA et entreprises étrangères |

L’autoliquidation est prévue pour des entreprises de bâtiment sous-traitantes et donneurs d’ordre assujetties et localisées en France. Il est toutefois possible qu’une des entités soit étrangère si :

- le sous traitant est immatriculé en France mais le donneur d’ordre est étranger mais identifié à la TVA en France.

- les sous-traitant n’est pas immatriculé en France, le chantier est en France et le donneur d’ordre assujetti à la TVA en France.

La facturation en ligne ClicFacture et l’autoliquidation de la TVA |

ClicFacture est un logiciel de gestion commerciale en ligne à destination des petites entreprises pour permettre de suivre ses factures de façon simple et professionnelle.

Notre logiciel vous permet de disposer de modèles de factures avec ou sans TVA. Dès le stade du devis vous pouvez choisir un modèle sans TVA pour votre donneur d’ordre avec la mention adéquate. Il sera possible ensuite de transformer ce devis. Vous pouvez aussi directement créer une facture sans devis.

Rien ne vous empêche de réaliser d’autres types de facturation avec ou sans TVA et qui ne seront pas en sous-traitance.

Lorsque vous établissez une facture d’autoliquidation dans ClicFacture :

- La saisie de vos lignes de facture doit être faite sans taux de TVA.

- Il faut saisir « Autoliquidation » ou « « Autoliquidation de TVA due par le preneur» dans une zone réservée aux mentions légales.

Il est ensuite très simple d’adresser votre facture par mail à partir de ClicFacture directement à votre donneur d’ordre. Vous pourrez par la suite saisir un règlement ou relancer la facture par une relance automatique.

Exemple de facture en autoliquidation TVA |

Artisans et professionnels du bâtiment

Vous recherchez une solution de facturation en ligne simple et efficace pour suivre votre activité ?

Testez gratuitement notre solution ClicFacture pendant un mois sans engagement !

TVA Autoliquidation : sources officielles

Autres sujet en rapport avec la facturation des entreprises :

- Numérotation des factures

- Indemnité forfaitaire pour frais de recouvrement

- Mentions légales dans une facture

- Mentions d’assurance sur une facture

Votre avis nous intéresse !

Vos questions sont donc les bienvenues !

mais si je suis en autoliquidation ,j e dois quand même mettre numero de tva intra ou pas ?

Bonjour

Si votre surtraitant est européen mais non français, il faut ajouter son n° de TVA intracommunautaire, même si vous êtes en autoliquidation de tva.

Quoiqu’il en soit, il est aujourd’hui préférable de renseigner le n° de tva intracommunautaire sur vos documents.

j’ai fais plusieurs factures où j’ai oublié de mettre autoliquidation je fais quoi ?

Bonjour,

Nous vous conseillons de faire un avoir des factures concernées et de refaire vos factures avec la mention autoliquidation de tva due par le preneur.

Il faudra envoyer au surtraitant les avoirs, d’une part, mais aussi les nouvelles factures avec la mention d’autoliquidation.

Bonjour, comment faire lorsque notre prestation est en sous-traitance, mais que nous fournissons en même temps de la marchandises ? Vaut-il mieux faire deux factures différentes ? Merci de votre réponse

Bonjour Michel,

C’est en effet préférable puisque la mention autoliquidation de tva doit être apposée en pied de facture pour les prestations de sous-traitance.

La fourniture des marchandises fait l’objet de facturation de TVA est donc de fait n’est pas concerné par le périmètre d’autoliquidation de tva.

Nous vous conseillons donc de scinder en deux factures.

Bonjour qu’en est-il du cas ou l’entreprise preneuse du marché est une autoentreprise qui fait appel à un sous traitant SARL. La SARL sous traitante ne facturera pas la tva à l’entreprise preneuse du marché (autoentreprise) mais à ce moment là l’autoentreprise ne reversera pas la TVA puisqu’elle n’y est pas assujetti ?

Bonjour Adeline,

C’est un cas très intéressant : à mon sens votre sous-traitant (la SARL) doit vous établir une facture sans TVA avec la mention « autoliquidation de TVA ».

De votre côté vous n’êtes pas assujetti, vous ne devez donc pas exiger de TVA en apposant la mention « TVA non applicable – article 293 B du CGI ».

Il serait prudent de toutefois demander confirmation à votre chambre des métiers. Merci de nous confirmer l’hypothèse.

Il reste que cette pratique n’est pas recommandée en terme de rentabilité, car en effet vous allez devoir payer des charges dans le cadre de votre régime AE sur la re-facturation au client final de votre sous-traitant, et vous ne pourrez pas déduire sa facture de sous-traitance, comme le ferait une entreprise classique.

Attention aussi au risque de dépasser rapidement le plafond de votre seuil de franchise de TVA.

Si cette pratique se répète à terme, nous vous conseillons d’opter pour un statut d’entreprise différent (EIRL/EURL,SARL…).

Peux t on facturer en autoliquidation que du matériel sans heurs de main d’œuvre?

Bonjour,

à mon sens non, une sous-traitance doit être assortie de travaux.

La livraison seule de fournitures n’est pas « autoliquidable ».

à vérifier auprès de votre chambre des métiers ou bien auprès de l’administration fiscale.

Recherche une app de facturation simple en auto liquidation de TVA

Bonjour,

ClicFacture est une solution de facturation très simple pour les artisans en auto liquidation de TVA.

Connectez-vous à https://www.clicfacture.com pour vous inscrire et tester gratuitement notre solution pendant 30 jours.

Vous pourrez ensuite choisir une formule gratuite limitée à 25 documents annuels ou un abonnement en formule EXO à 72 € ttc/an.

N’hésitez pas à nous contacter, le support est gratuit.