| Votre activité de vente à distance (VAD) nécessite de disposer de taux de TVA multiples dans l’UE notamment. Ce tutoriel vous explique comment créer les taux nécessaires pour suivre votre facturation e-commerce et reporting de tva sur lequel s’appuyer pour les déclarations au guichet unique. |

Sommaire :

Régler la TVA par défaut

Guichet unique de TVA

Accéder à la liste des taux de TVA

Ajouter un taux de TVA

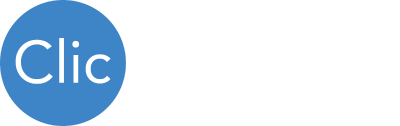

TVA et e-commerce

Réglage de la TVA par défaut dans votre dossier |

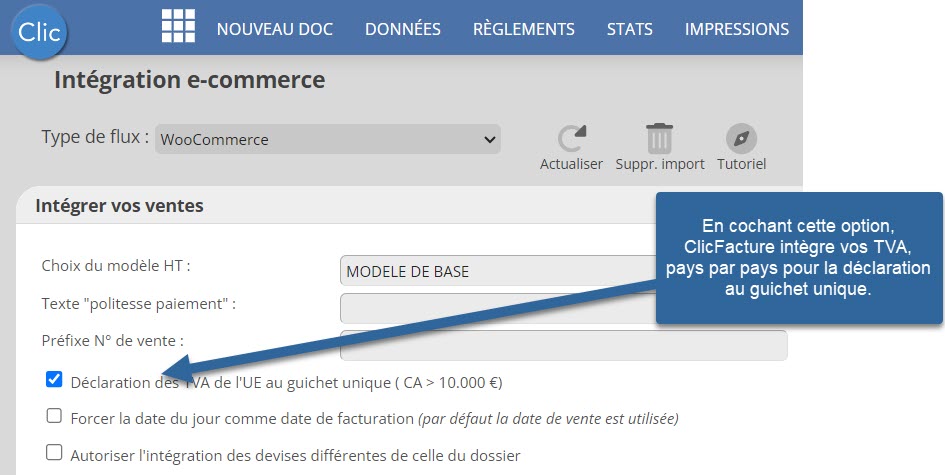

Lors de votre inscription, ClicFacture intègre automatiquement, dans la table des TVA, les taux en vigueur en fonction de votre lieu d’établissement.

Si par exemple votre lieu d’établissement est en France métropolitaine, votre dossier contiendra les TVA 20%, 10%, 5,5% et 2,1%.

Si votre lieu d’établissement est à la Réunion, vous disposerez alors des taux de 8,5%, 2,10% et 1,05%.

Inscription au guichet unique pour la vente à distance (VAD) |

Pour les ventes à distance (VAD) réalisées et livrées dans l’UE (hors pays d’établissement), il est probable que votre chiffre d’affaires dépasse le montant annuel de 10.000 €. Votre entreprise est alors inscrite au guichet unique pour les déclarations en ligne de TVA européennes. Il est aussi probable que vous ayez opté pour ce régime en prévision du dépassement. Voir TVA e-commerce

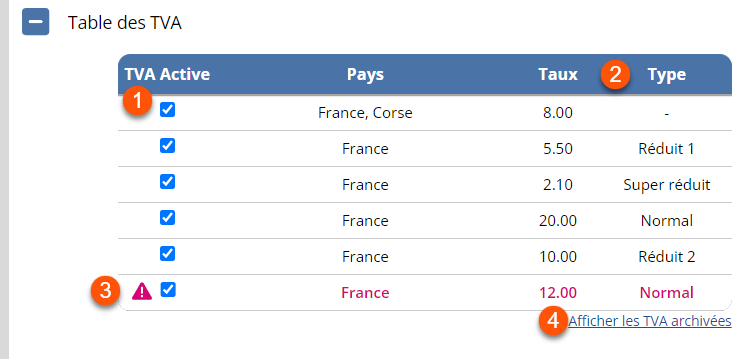

Vous pouvez par exemple utiliser le taux de 21% pour l’Espagne et la Belgique. Il faut créer les deux taux et les utiliser indépendamment l’un de l’autre dans vos factures en fonction du lieu de livraison.

La gestion de la tva dans ClicFacture nécessite de disposer d’un abonnement aux formules TPE ou TPE+ pour disposer du calcul de tva dans une facture.

Accéder à la liste des taux de TVA |

Pour accéder à la liste des taux de TVA, il faut rejoindre le menu Paramètres/Listes paramétrables, et ensuite cliquer sur la rubrique Table de TVA :

|

|

Ajouter un taux de TVA |

Le bouton Ajouter un taux de TVA vous permet d’ajouter dans votre dossier une ou plusieurs nouvelles entrées de tva pour vos saisies, ou pour vos intégrations de commandes VAD.

| Vous devez choisir le pays de TVA pour lequel vous devez ensuite cocher les taux que vous souhaitez intégrer à votre dossier. En cliquant sur Ajouter, les taux en question sont ajoutés dans la table des tva. Vous pouvez répéter l’opération autant de fois que nécessaire. Il est possible de désactiver un taux simplement en le décochant dans la table des tva. Si le taux de tva souhaité n’est pas présent dans les suggestions proposées, vous pouvez faire une demande auprès de notre équipe support, qui pourra créer le taux pour vous, après contrôle. Ce cas de figure peut être rencontré lorsque vous avez besoin de saisir une TVA d’un état US par exemple pour certains type de ventes VAD. |

TVA et vente à distance (VAD) |

La VAD est l’activité pour laquelle la gestion de la TVA risque d’être la plus complexe à gérer, notamment si votre seuil de chiffre d’affaires dépasse le plafond de 10 000 € : voir TVA et e-commerce

La mise à jour du 6 décembre 2023 va engendrer un certain nombre de modifications dans le fonctionnement de la TVA et vos intégrations de données provenant de vos ventes en ligne vont dans un premier temps être impactées.

Lors de vos intégrations, la plupart des ventes réalisées dans l’UE avec TVA vont être bloquées. Il sera nécessaire d’aller paramétrer votre table de tva pour retrouver le fonctionnement normal.

La ToDo List pour optimiser la gestion de la tva dans votre dossier :

- Faire l’inventaire exhaustif des TVA nécessaires pour votre activité de vente, par pays et par taux

- Rejoindre le menu Paramètres/Listes paramétrables, rubrique Table des TVA

- Supprimer les taux en erreur, le cas échéant

- Ajouter les TVA par pays et les taux rencontrés dans votre activité

- L’enregistrement est automatique

Contrôle de la TVA dans vos factures |

Dès que l’ensemble de vos TVA sera à jour, vos intégrations refonctionneront comme avant, avec quelques règles de vigilance à observer :

- il n’est pas possible dans une même facture d’avoir des TVA de pays différents (TVA port France et TVA marchandise Irlande par exemple)

- le pays de livraison conditionne la TVA rencontrée dans la facture. On ne livre pas en Italie avec une TVA belge.

L’ensemble de ces dispositions a pour vocation de vous permettre de retrouver des rapport de chiffres d’affaires plus précis et à terme de tenir une comptabilité au plus juste pour une activité souvent complexe à suivre.

| Pour en savoir plus |